可转债基金怎么选择?

更新时间:2015-03-27 14:41:09

可转债具有“股性”与“债性”双重特性,在股市向好环境下,可转债仓位越高、杠杆水平越高的可转债基金,获取超额收益的能力越强。投资可转债基金,除正股走势外,还可重点关注所重仓可转债的两个指标,转换价值和转股溢价率。转换价值越高越好,转股溢价率越低越好。购买可转债基金的好处在于普通投资者无需投入大量的时间和精力去跟踪和研究:纯债价值、到期收益率、纯债溢价率、转换价值、转股溢价率等等,因为这一切都交给了最专业的转债基金经理来决定。

1、可转债的获利方式有哪些?

①不行使转股的权力,持有可转债到期,获得约定的票面利率,这个利率水平通常比较低。

②在约定的时间内转换成股票,像买卖股票一样,通过折溢价赚取价差收益,并且跟随股票涨跌而涨跌。

而购买可转债基金的好处在于普通投资者无需投入大量的时间和精力去跟踪和研究:什么纯债价值、到期收益率、纯债溢价率、转换价值、转股溢价率等等,因为这一切都交给了最专业的转债基金经理来决定。

2、可转债“超涨超跌”是怎么回事?

可转债具有“股性”与“债性”双重特性。在股市向好环境下,基金经理会将债转成股(下面称为“标的正股”),此时可转债的“股性”较为明显,其获利方式跟股票相同,可以跟随标的正股的涨跌而涨跌,获得远超债券的收益。

此外,转债基金如果再使用质押式回购融资做杠杆,则还有机会可以获得跑赢大盘的超额收益(当然也有超额亏损的风险)。

Tips:什么是质押式回购融资?

举个例子:一只10亿元的债券基金,可以投资9亿可转债,然后拿这些可转债质押式回购获得5亿资金再投资于可转债,那么可转债投资了14亿元,占到基金资产净值的140%。这个过程就叫质押式回购融资。

经统计,2014年净值增长超过70%的12只债券型基金的标的资产中,可转债市值占基金资产净值比均值为123%。

3、如何获取可转债基金?如何挑选?

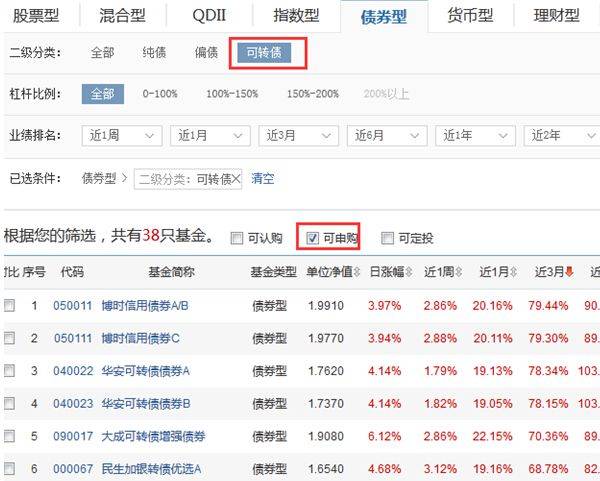

选择购买平台,建议选择第三方基金代销网站,使用基金筛选工具,选择债券--可转债分类:

Tips:可转债基金A类、B类、C类的区别

A、B、C三类,核心的区别在申购费上。A类一般是代表前端收费(买基金时收手续费),B类代表后端收费(卖出基金时收手续费),而C类是没有申购费,无论前端还是后端,都没有手续费。

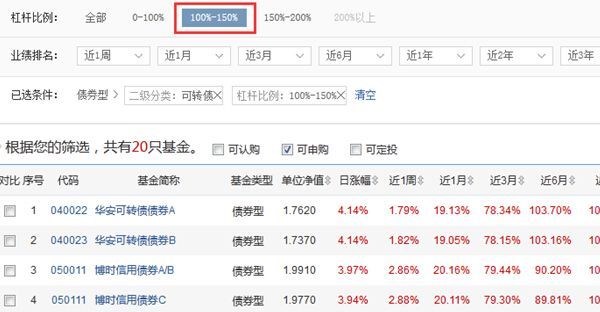

4、挑选可转债,注意选择“杠杆比例”

如果想获得超额收益的投资者,可以再进一步筛选“杠杆比例”。

(PS:加大杠杆,既能超涨,也能超跌,投资者选择时需谨慎)

5、注意可转债基金配置的转债品种

以博时信用债券C(050111)为例:

①根据市场行情做判断,关注重仓转债的标的正股的走势。

比如,2014年年底以来,大盘蓝筹股表现突出,重配相应转债的转债基金表现更优异,特别是金融转债较多的基金,博时信用债券C(050111)配置的平安转债、中行转债、民生转债,近乎“满仓踏中”,迎风起舞。

②关注所重仓转债的两个指标:转换价值和转股溢价率。(小白可直接跳过此部分,或者直接咨询专业的投资顾问)

部分转债数据:

转换价值:转换价值越高,说明当前正股的价格走势越强劲,可转债未来的投资价值也就越高。民生转债、中行转债、平安转债的转股价值124.69、165.27、172.44,相对较高。

但有时由于市场对可转债未来走高的预期较强,所以常出现可转债价格高于转换价值的情况,这时就需要通过转股溢价率指标衡量转债的投资价值。

转股溢价率:转股溢价率越高,说明可转债价格相对于当前的正股价格虚高的成分越高。这中间虽然有市场对正股价格进一步走高的预期,但泡沫成分越高,可转债后市的不确定性就越大。民生转债、中行转债、平安转债的转股溢价率为8.94%、-0.29%、-0.38%,都相对较低。

Tips:

转换价值,表示可转债投资人将所持可转债按照执行价格转换成股票后的当前价值为多少,计算公式=100/转股执行价格×正股当前价格

转股溢价率,指可转债价格相对于转换价值的溢价程度,计算公式=(转债价格-转换价值)/转换价值×100%)